La realtà geopolitica dell’inizio del XXI secolo va studiata a partire dalla categoria di modo di produzione. Tale categoria definisce i meccanismi di funzionamento del capitale in generale, astraendo dalle singole economie e dai singoli Stati. Per questa ragione, dobbiamo far interloquire la categoria di modo di produzione con quella di formazione economico-sociale storicamente determinata, che ci restituisce il quadro dei singoli Stati e delle relazioni tra di loro in un dato momento.

Inoltre, il nostro approccio dovrebbe essere dialettico, basato cioè sull’analisti delle tendenze della realtà economica e politica. Tali tendenze non sono lineari, ma spesso in contraddizione con altre tendenze. Solo lo studio delle varie tendenze contrastanti può permetterci di delineare i possibili scenari futuri.

- La “stagnazione secolare”

L’economia capitalistica mondiale è entrata in una fase di “stagnazione secolare”. A formulare tale definizione è stato nel 2014 Laurence H. Summers, uno dei principali economisti statunitensi, ministro del Tesoro sotto l’amministrazione Clinton e rettore dell’Università di Harvard. Summers ha mutuato il termine di “stagnazione secolare” dall’economista Alvin Hansen, che lo coniò durante la Grande depressione degli anni ’30, che iniziò con la crisi borsistica del 1929. L’attuale “stagnazione secolare” inizia, invece, con la crisi del 2007-2009, seguente allo scoppio della bolla dei mutui subprime.

La “stagnazione secolare” consiste di una crescita del Pil molto ridotta, ben al di sotto del potenziale. Secondo Summers, la bassa crescita è dovuta alla riduzione degli investimenti di capitale. Del resto, la crescita precedente alla crisi dei mutui subprime è stata sempre dovuta a una politica fiscale e monetaria eccessivamente espansiva, basata sul mantenimento di tassi d’interesse molto bassi da parte della Fed, la banca centrare statunitense. In sostanza, rileva Summers, negli ultimi quindici o vent’anni non c’è stato un solo periodo in cui si sia verificata una crescita soddisfacente in condizioni finanziarie sostenibili. Questo problema, però, non ha riguardato solo gli Usa, ma anche l’area euro e il Giappone.

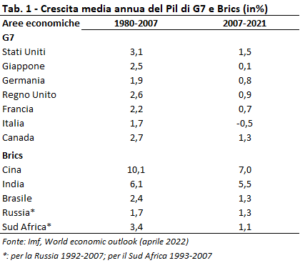

Quanto scriveva Summers nel 2014 ha trovato conferma in quanto avvenuto fino ad oggi. La crescita del Pil si è ridotta dappertutto e nel 2020 si è avuta, a seguito della pandemia, la più grave recessione dalla fine della Seconda guerra mondiale. Tuttavia, il rallentamento è stato più accentuato nei principali Paesi avanzati e meno marcato in alcuni Paesi emergenti. Tale fenomeno può essere osservato mettendo a confronto i Paesi del G7 (Stati Uniti, Giappone, Germania, Regno Unito, Francia, Italia e Canada) con i Brics (Cina, India, Brasile, Russia e Sud Africa), sia nel periodo precedente alla crisi dei mutui subprime, tra 1980 e 2007, sia nel periodo successivo, tra 2007 e 2021 (Tabella 1).

La crescita dei Paesi della Triade, che comprende le tre aree storicamente dominanti del capitalismo mondiale, il Nord America, l’Europa occidentale e il Giappone, era già inferiore a quella dei Brics nel periodo 1980-2007, ma dopo il 2007 si è dimezzata. Gli Usa, ad esempio, tra 1980 e 2007 fanno segnare una crescita media annua del 3,1%, che nel 2007-2021 si dimezza all’1,5%. Dall’altra parte, Cina e India registrano una crescita molto superiore rispetto a quella Usa nel periodo 1980-2007, rispettivamente del 10,1% e del 6,1% medio annuo. Nel periodo 2007-2021 la crescita di Cina e India si riduce, ma molto meno di quella statunitense, rispettivamente al 7% e al 5,5% medio annuo, rimanendo così molto superiore a quella statunitense.

Ancora peggiore, in confronto a quella degli Usa, è la performance di Giappone e Europa occidentale. La crescita del Giappone nel periodo 1980-2007 è stata del 2,5% medio annuo, cioè di quattro volte inferiore a quella cinese e meno della metà di quella indiana, azzerandosi nel periodo 2007-2021 (+0,1%). L’Europa occidentale (Germania, Regno Unito, Francia e Italia), che nel periodo 1980-2007 aveva registrato una crescita inferiore a quella statunitense, nel periodo 2007-2021 subisce una vera e propria stagnazione con una crescita media annua inferiore all’1%, che, per quanto riguarda l’Italia, si traduce in una decrescita del -0,5% medio annuo.

Come abbiamo detto, la crisi del 2020 ha visto una contrazione del Pil a livelli mai visti nel periodo post Seconda guerra mondiale. Per combatterla, le banche centrali, a partire dalla Fed e dalla Bce, hanno abbassato il costo del denaro fino a farlo arrivare in area negativa, e, allo stesso tempo, i governi hanno messo in campo politiche fiscali espansive di grande entità. Non è un caso che, allo scoppio della pandemia, Draghi abbia sostenuto che la crescita dell’indebitamento e del deficit statali fosse una necessità, come in guerra, e non più il male assoluto da evitare a ogni costo con politiche di austerity. L’economia, spinta dalle politiche espansive, nel 2021 è rimbalzata, ma nel 2022 la crescita si è già ridimensionata. Dunque, non solo viene confermata la “stagnazione secolare”, ma addirittura si prospetta uno scenario ancora peggiore: l’accoppiata tra crescita ridotta e alta inflazione, la cosiddetta “stagflazione”. L’aspetto più grave è che, per combattere l’inflazione, le banche centrali, in particolare la Fed statunitense e la Bce, hanno deciso di rialzare il costo del denaro e ridurre i programmi di acquisto di titoli di Stato. È la fine delle politiche espansive monetarie, che determina il rallentamento della ripresa e, secondo le previsioni del Fondo monetario internazionale, una probabile recessione nel 2023.

Ritornando a Summers, appare evidente dal suo ragionamento che il vero problema dell’economia mondiale non risiede nella carenza di liquidità, ma nel suo eccesso: le crisi finanziarie sono una conseguenza della sovrabbondanza o sovraccumulazione di capitale produttivo. Una sovrabbondanza che è relativa, cioè determinata dalla incapacità delle imprese private a impiegarla profittevolmente. Il calo del tasso reale d’interesse crea bolle borsistiche a ripetizione che, scoppiando, determinano una ricorrente situazione di instabilità finanziaria che si estende all’economia nel suo complesso. L’economia capitalistica si trova così presa nel circolo vizioso di recessione, politiche espansive monetarie e fiscali, creazione di bolle, scoppio delle bolle e ricaduta nella recessione.

La stagnazione, quindi, appare configurarsi come una caratteristica “secolare”, ossia di lungo periodo dell’economia capitalistica, specialmente nelle sue punte più avanzate, la Triade. Sorge a questo punto la domanda: come risolvere una tale “stagnazione secolare”? La risposta di Summers è che bisogna aumentare gli investimenti, ma questo non è possibile a meno del verificarsi di una condizione che si è ben lungi dall’augurarsi: “è certamente possibile che alcuni eventi esogeni possano intervenire ad aumentare la spesa e incentivare gli investimenti. Ma, guerra a parte, non appare chiaro quali potrebbero essere tali eventi.”[i] Quindi, solo una guerra e, in particolare, una guerra su larga scala come una guerra mondiale, potrebbe tirare fuori l’economia dei Paesi avanzati dalle secche in cui affonda. Del resto, è quello che è accaduto nella precedente “stagnazione secolare”, quella degli anni ’30. A risolvere la Grande depressione non fu il New Deal, varato dal presidente Franklin D. Roosvelt, ma furono le massicce spese belliche e gli investimenti per la ricostruzione, seguita alle enormi distruzioni della Seconda guerra mondiale, a determinare la ripresa dell’economia e a dare luogo all’espansione dei “trenta gloriosi”, fino alla crisi degli anni ’74-‘75.

- La caduta tendenziale del saggio di profitto e il crollo del capitalismo

Secondo quanto evidenziato da Marx, la tendenza tipica del modo di produzione capitalistico è la diminuzione della parte di capitale spesa in forza lavoro (capitale variabile) in rapporto alla parte spesa in mezzi di produzione e materie prime (capitale costante). In altri termini, si determina un progressivo aumento della composizione organica di capitale, cioè un aumento della parte di capitale costante in rapporto a quella di capitale variabile. Il fatto è che solo il capitale variabile, la forza lavoro, produce plusvalore. Ne deriva che, a parità di sfruttamento della forza lavoro (cioè a parità di saggio di plusvalore), la quantità di plusvalore tende a diminuire rispetto al capitale totale investito. Essendo il saggio di profitto dato dal rapporto tra plusvalore e capitale totale, si determina così una tendenza alla caduta del saggio di profitto.

In questo modo, si viene a creare una sovraccumulazione di capitale. Questo vuol dire che si è accumulato troppo capitale, in mezzi di produzione, rispetto alla capacità di generare un saggio di profitto adeguato alle necessità dei capitalisti. Quando la sovraccumulazione si viene a verificare nei settori principali dell’economia si ha una sovraccumulazione generale. A questo punto, i capitalisti, in assenza di un saggio elevato di profitto, riducono gli investimenti. Nello stesso tempo, la concorrenza tra singoli capitali si fa più spietata, e i capitali meno forti soccombono, generando una moria di imprese. In conseguenza di tutto ciò, si ha una contrazione della produzione generale che si traduce in crisi e recessioni.

Dal momento che l’aumento della composizione organica è più forte nei paesi capitalisticamente più sviluppati, la caduta del saggio di profitto tende a manifestarsi con più forza in questi Paesi. Per questa ragione, il tasso di crescita del Pil è minore nei Paesi capitalisticamente più sviluppati e maggiore in quelli meno sviluppati. Anche il rallentamento della crescita o il crollo della produzione, nel corso delle crisi, si determina con maggiore intensità nei paesi più avanzati, come abbiamo visto sopra nel confronto di lungo periodo tra i Paesi del G7, capitalisticamente più sviluppati, e i Paesi del Brics, capitalisticamente meno sviluppati.

Naturalmente, lo scoppio delle crisi e delle recessioni può avvenire per certe cause scatenanti, come lo scoppio di una bolla finanziaria, la penuria o l’aumento del prezzo di certe materie prime o di certi componenti o semilavorati, o per fattori esogeni all’economia, come una guerra o sanzioni economiche o una pandemia. Le crisi, inoltre, possono generarsi per uno squilibrio tra eccesso di merci prodotte e ristrettezza del mercato di assorbimento. Ciononostante, queste sono cause contingenti che accendono la miccia sul vero e proprio materiale esplosivo che è sottostante, ossia la sovraccumulazione di capitale e la caduta del saggio di profitto. La crisi generale è sempre da ricollegare a questa tendenza tipica del modo di produzione capitalistico.

Però, la caduta del saggio di profitto è una tendenza, importante sì, ma una tendenza. Marx scriveva che il problema teorico per gli economisti non è tanto capire il perché della caduta del saggio di profitto, bensì capire il perché una tale tendenza non sia più celere e accentuata, tramutandosi in crollo del sistema. In sostanza, dice Marx, “devono intervenire influenze antagonistiche che ostacolano o annullano l’attuazione della legge generale conferendole il carattere di una semplice tendenza; ed è per questa ragione che la caduta del saggio generale di profitto noi l’abbiamo chiamata tendenziale”[ii].

Al suo tempo, Marx evidenziava le seguenti influenze antagonistiche: l’aumento del grado di sfruttamento del lavoro, la riduzione del salario al di sotto del suo valore, la diminuzione di prezzo del capitale costante, la sovrappopolazione relativa, che porta alla creazione di un esercito industriale di riserva, ossia una massa di disoccupati, che, esercitando una pressione concorrenziale sugli occupati, permette una riduzione del salario. Tra i più importanti fattori c’è, poi, il commercio estero: sia l’esportazione dell’eccesso di merci, determinato dall’aumento della capacità produttiva del capitale, sia l’esportazione di capitale nei paesi periferici, dove il saggio di profitto è più alto a causa del minore sviluppo capitalistico e il lavoro viene sfruttato in maniera più intensa. Possiamo osservare come le stesse cause che producono la caduta del saggio di profitto determinano anche i fattori che la contrastano. Infatti, lo sviluppo tecnologico che porta alla sostituzione di forza lavoro con macchine, e cioè alla sostituzione di capitale variabile con capitale costante, se, da una parte, conduce all’aumento della composizione organica, dall’altra parte, genera l’aumento dello sfruttamento del singolo lavoratore e la creazione dell’esercito industriale di riserva.

Queste tendenze antagonistiche, che Marx evidenziava ai suoi tempi, sono ancora funzionanti a tutt’oggi. Da Marx a oggi, però, il capitalismo si è molto sviluppato: la sovraccumulazione di capitale è cresciuta a livelli talmente alti che, di fatto, il capitalismo sarebbe già crollato se non si fossero verificate delle condizioni nuove. Tra queste c’è la guerra mondiale: senza la Seconda guerra mondiale oggi il capitalismo forse non esisterebbe. C’è poi la finanziarizzazione, che consente, tramite tutta una serie di invenzioni speculative, di fare profitti senza passare per la produzione di merci. Per la verità, la finanziarizzazione viene rilevata anche da Marx, sebbene nella sua epoca non fosse arrivata agli estremi attuali. C’è, infine, l’intervento diretto dello Stato a sostegno dell’economia capitalistica. A causa dell’aumento della spesa pubblica, i debiti pubblici si sono rigonfiati a livelli mai visti prima in tempi di pace proprio perché nel corso dei decenni, soprattutto dopo i “trenta gloriosi”, lo Stato si è assunto il compito di stampella del capitalismo.

Tuttavia, questi nuovi fattori antagonistici presentano dei forti limiti: la finanza e il debito, pubblico e privato, oltre un certo livello rappresentano un forte fattore di instabilità e di crisi. Inoltre, il capitale ha già sfruttato tutte le leve, che, secondo Marx, ha a sua disposizione, dalla compressione del salario all’uso dell’esercito industriale di riserva alla esportazione di capitali dai paesi capitalisticamente più sviluppati verso quelli meno sviluppati. L’ulteriore accentuazione della contrazione del salario non fa che aggravare la crisi sul lungo periodo. Per questo, rientra in gioco l’aspetto della distruzione creatrice: la distruzione di capacità produttiva, che permette di ridurre la sovraccumulazione di capitale e rilanciare la produzione di profitto. Le stesse crisi sono un fattore di riduzione della sovraccumulazione mediante la distruzione di capitale, sotto forma di eliminazione di imprese e la centralizzazione, mediante fusioni e acquisizioni, di quelle che rimangono. Ma è soprattutto la guerra mondiale che si staglia sullo sfondo come elemento di ridefinizione delle condizioni di accumulazione mediante la distruzione di capitale.

Se la caduta del saggio di profitto fosse senza tendenze contrastanti, il modo di produzione capitalistico crollerebbe su sé stesso. Ma, come abbiamo visto, così non è. Tuttavia, per Marx, la caduta del saggio di profitto dimostra il carattere “ristretto, meramente storico, transitorio, del modo di produzione capitalistico: attesta che esso non costituisce affatto l’unico modo di produzione in grado di generare ricchezza, ma al contrario, arrivato a un certo punto, entra in conflitto con il suo stesso ulteriore sviluppo.”[iii] La tendenza del capitalismo al crollo è sempre più evidente e accentuata, sebbene non sia possibile pensare a un crollo automatico. Bisogna vedere cosa il capitale inventerà per spostare ancora una volta in avanti il suo redde rationem. A parte la carta della guerra, il capitale sembra volersi giocare la carta della transizione ecologica. Il passaggio alle fonti rinnovabili e trasformazioni radicali come il passaggio dal motore a combustione interna al motore elettrico rappresentano degli strumenti tesi a ridurre la sovrapproduzione di capitale e merci per rilanciare i profitti.

- Cambiamenti dei rapporti di forza mondiali

Come scriveva Lenin, il capitalismo concreto, cioè quello formato da un insieme di formazioni economico-sociali, è caratterizzato da una crescita diseguale[iv]. Le potenze egemoni, più “vecchie” dal punto di vista dello sviluppo capitalistico tendono a crescere meno, mentre quelle più “giovani” tendono a crescere più velocemente. Di conseguenza, i rapporti di forza economici tendono a modificarsi a favore di queste ultime. A un certo punto i nuovi rapporti di forza economici entrano in conflitto con i rapporti politici esistenti, generando una tendenza alla guerra.

La storia del capitalismo può essere letta come un avvicendarsi di cicli economici, più o meno secolari, che vedono il prevalere, di volta in volta, di una potenza egemone, attorno alla quale si determina l’accumulazione di capitale mondiale. È questa la teoria dei “cicli secolari”, ideata da Giovanni Arrighi, che definisce quattro cicli secolari del capitalismo, dal XVII al XXI secolo: quello ispano-genovese, quello olandese, quello britannico e, infine, quello statunitense[v]. La potenza economica si accompagna sempre alla potenza politico-militare: ad ogni ciclo gli Stati di volta in volta egemoni sono sempre più grandi e militarmente potenti. I cicli secolari sono divisi in due parti: una basata sulla produzione materiale e una sulla finanza. Fino a un certo punto gli Stati egemoni sono prevalenti dal punto di vista della produzione materiale, poi tale prevalenza viene meno, per la sovraccumulazione di capitale, e, allora, prevale l’aspetto finanziario di controllo dei flussi di capitale. Ma anche la crescita dei profitti trainata dalla finanza a un certo punto viene meno e, nel frattempo, emergono altre potenze che sfidano la potenza egemone. Si determina così un periodo di caos alla fine del quale, sempre dopo una guerra generale, la vecchia potenza egemone viene sostituita da una nuova potenza, attorno alla quale riprende il ciclo di accumulazione capitalistico.

Tra la fine del XIX e l’inizio del XX secolo la Gran Bretagna viene sopravanzata nella produzione e nella esportazione di beni da due potenze emergenti, la Germania e soprattutto gli Stati Uniti. La Prima e la Seconda guerra mondiale sono combattute per l’egemonia mondiale. Alla fine della lotta la Germania è sconfitta ma la Gran Bretagna è costretta a cedere il ruolo di potenza guida agli Usa.

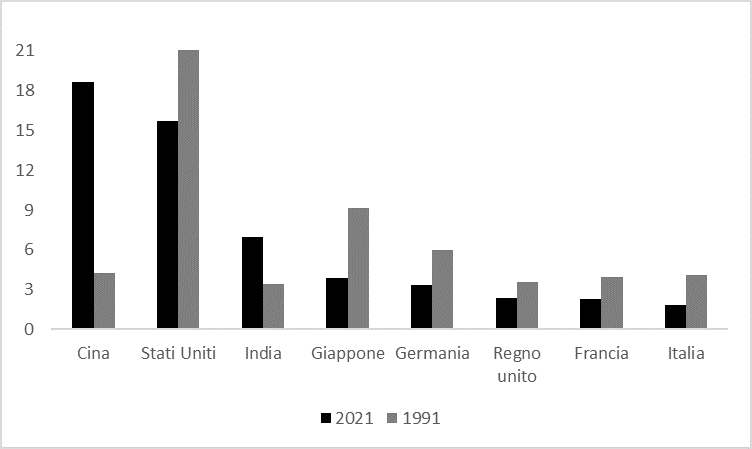

Neanche gli Usa sfuggono, però, alle leggi storiche, incorrendo in una decadenza che si manifesta nel calo della crescita e nella drastica diminuzione della loro quota sul Pil e sulle esportazioni mondiali. Per la verità, oggi, la decadenza è riscontrabile anche negli altri Paesi che, insieme agli Usa, fanno parte del cosiddetto Occidente, cioè l’Europa occidentale e il Giappone. Come già accaduto alla Gran Bretagna, oggi gli Usa e gli altri Paesi centrali subiscono la forte concorrenza di alcuni emergenti, soprattutto quella della Cina (Graf.1).

Graf. 1 – Quota dei principali Paesi sul Pil mondiale (a parità di potere d’acquisto; in %)

Infatti, se consideriamo il Pil a parità di potere d’acquisto, la Cina ha superato gli Usa già nel 2016. La Cina negli ultimi trenta anni, tra 1991 e 2021, è passata dal 4,3% del Pil mondiale al 18,6%, mentre gli Usa sono calati dal 21% al 15,7%[vi]. Anche la quota dell’India è cresciuta dal 3,4% al 7%, mentre quella degli altri Paesi centrali, alleati degli Usa, è calata. Ad esempio, il Giappone è passato dal 9,2% al 3,8% e la Germania dal 6% al 3,3%. Uno stesso calo è riscontrabile anche nella quota sulle esportazioni mondiali di beni manufatti. Tra 1991 e 2021 gli Usa passano da una quota del 12% al 7,9%, mentre la Cina passa dal 2% al 15,1%. L’india passa dallo 0,5% all’1,8%, mentre il Giappone scende dal 9% al 3,4% e la Germania dall’11,5% al 7,3%. Bisogna, però, considerare che, sul piano del Pil pro capite (sempre a parità di potere d’acquisto), la Cina è ancora distante dagli Usa, pur essendo cresciuta enormemente negli ultimi venti anni. Il Pil pro capite della Cina rappresentava nel 1991 il 3,8% di quello degli Usa e nel 2021 il 27,8%, mentre quello dell’India nel 1991 rappresentava il 4,1% e nel 2021 il 10,3%.

In sostanza, possiamo osservare che i rapporti di forza mondiali sul piano economico sono cambiati e che, per la prima volta da circa un secolo e mezzo, la Cina ha ripreso il primato sul Pil mondiale che aveva sempre avuto storicamente fino all’epoca delle guerre dell’oppio intorno alla metà del XIX secolo. Anche sul piano tecnologico la Cina sta facendo molti passi in avanti, sfidando anche su questo terreno gli Usa. Questi, però, se non hanno più l’egemonia sulla produzione e sull’export mondiali mantengono una egemonia sia militare sia finanziaria, grazie al dollaro.

- Il ruolo egemonico del dollaro e la tendenza al suo declino

Gli Stati Uniti hanno ricalcato le orme della Gran Bretagna, sebbene con importanti differenze, soprattutto con la sostituzione del dollaro alla sterlina come moneta mondiale. Con la Prima guerra mondiale molti paesi abbandonarono il gold standard, stampando massicciamente denaro per finanziare le spese militari. Il Regno Unito, invece, mantenne la sterlina legata all’oro, per conservarle il ruolo di moneta mondiale, ma fu costretto, per la prima volta nella sua storia, a prendere a prestito denaro dall’estero. Il Regno Unito e gli altri Paesi alleati divennero così debitori degli Usa, che furono pagati in oro. In questo modo gli Usa alla fine della guerra divennero il principale possessore di riserve auree. Gli altri Paesi, privi delle loro riserve in oro, non poterono più ritornare al gold standard. Nel 1931 anche il Regno Unito abbandonò definitivamente il gold standard e il dollaro sostituì la sterlina come valuta di riserva mondiale.

Fu, però, solo con la Seconda guerra mondiale che il dollaro vide consacrato il suo ruolo di moneta mondiale grazie agli accordi di Bretton Woods (1944), in base ai quali si decise di abbandonare il gold standard: le valute mondiali non sarebbero più state agganciate all’oro bensì al dollaro, che a sua volta era agganciato all’oro. In caso di richiesta i paesi creditori in dollari sarebbero stati pagati dagli Usa in oro. In questo modo, le banche centrali dei Paesi aderenti a Bretton Woods anziché oro accumularono dollari. Il sistema, però, entrò in crisi alla fine degli anni ’60, perché gli Usa, per finanziare la guerra in Vietnam e i programmi di welfare interni, cominciarono a inondare il mercato di dollari. Preoccupati per la svalutazione del dollaro, i creditori degli Usa cominciarono a chiedere di essere pagati in oro. Temendo di perdere le proprie riserve auree, il presidente Richard Nixon nel 1971 sganciò il dollaro dall’oro. Il dollaro rimase la valuta mondiale ma con il vantaggio, per gli Usa, di garantirsi la possibilità di pagare le importazioni e il debito pubblico semplicemente stampando dollari.

Il dollaro rimane, fino ad ora, il re delle valute. Oltre a rappresentare la maggior parte delle riserve valutarie mondiali è moneta di scambio nel commercio internazionale, grazie al fatto che la maggior parte delle materie prime, inclusi il petrolio e il gas, sono comprate e vendute in dollari. Non a caso, lo status mondiale del dollaro negli anni ’60 è stato definito “l’esorbitante privilegio” degli Usa dal ministro delle finanze francese Valery Giscard d’Estaing. La domanda di dollari a livello mondiale permette agli Usa di finanziarsi a basso costo, pagando cioè tassi d’interesse ridotti agli acquirenti dei loro titoli di Stato. Grazie a questo, dal 1968, gli Usa hanno cominciato ad accumulare un crescente e quasi ininterrotto debito del commercio estero. Nel 2021 il debito commerciale (solo beni) statunitense ammontava alla colossale cifra di 1.182 miliardi di dollari[vii], mentre il debito pubblico raggiungeva, sempre nel 2021, i 30,5 trilioni di dollari, vale a dire il 133,3% rispetto al Pil e 2,7 trilioni di dollari in più rispetto all’anno precedente[viii].

La centralità del dollaro nei pagamenti internazionali aumenta anche il potere degli Usa di imporre sanzioni finanziarie. Infatti, ogni transazione che tecnicamente tocchi il suolo statunitense dà agli Usa giurisdizione legale e quindi la capacità di bloccare le transazioni indesiderate. Le sanzioni, però, hanno un effetto boomerang sul dollaro, visto che spingono i Paesi che ne sono oggetto a fare uso di valute alternative al dollaro. È da un paio di decenni che l’egemonia del dollaro si sta erodendo, a causa soprattutto dell’aumento degli scambi su scala regionale e come risposta dei Paesi che vogliono sottrarsi al dominio valutario degli Usa. Tra 1999 e 2021 le riserve in dollari detenute dalle banche centrali sono scese dal 71% al 59%[ix]. Inoltre, oggi, il dollaro conta per il 40% delle transazioni internazionali, l’euro per il 35%, la sterlina per il 6% e lo yuan per il 3%[x].

La guerra in Ucraina ha accelerato questa tendenza. La Russia ha reagito alle sanzioni occidentali reindirizzando verso altri Paesi, come l’India e la Cina, le esportazioni di petrolio e gas che andavano verso l’Ue e regolando le transazioni non più in dollari ma in altre valute, come rubli, yuan e rupie. L’uso del rublo verrà esteso anche alla commercializzazione di altri prodotti tipici dell’export russo, per esempio ai cereali destinati a Turchia, Egitto, Iran e Arabia saudita. Inoltre, la Cina ha intenzione di mettere a disposizione della Russia il Cross-border Interbank Payment System (Cips), il proprio sistema di pagamenti internazionali alternativo allo Swift, lanciato nel 2015 per ridurre la dipendenza dal dollaro, internazionalizzare la propria valuta (lo yuan renminbi) e spingerne l’uso fra i Paesi coinvolti nella Nuova via della seta. La Cina ha stipulato anche accordi con alcuni Paesi, come la Turchia e il Pakistan, per commercializzare beni in yuan.

La decisione di accogliere le richieste della Russia di essere pagata in valute differenti dal dollaro e l’aggiramento del sistema Swift ha fortemente irritato gli Usa. Il vice consigliere per la sicurezza nazionale Usa, Daleep Singh, ha dichiarato: “Non vorremmo vedere sistemi progettati per sostenere il rublo o minare il sistema finanziario basato sul dollaro o per aggirare le nostre sanzioni…ci sono conseguenze per i Paesi che lo fanno.”[xi] A esprimere preoccupazioni sulla tenuta del dollaro come valuta mondiale è stato anche il Fondo monetario internazionale: “l’esclusione dal sistema di messaggistica Swift potrebbe accelerare gli sforzi per sviluppare alternative. Ciò ridurrebbe i vantaggi in termini di efficienza derivanti dall’avere un unico sistema globale, e potrebbe potenzialmente ridurre il ruolo dominante del dollaro nei mercati finanziari e nei pagamenti internazionali”[xii].

- La tendenza alla guerra

Il dollaro non è soltanto uno strumento di guerra per gli Usa, ma rappresenta l’architrave stessa della loro egemonia mondiale: col dollaro gli Usa finanziano il loro Stato e indirettamente tutta la loro economia. Senza il dollaro gli Usa non potrebbero sostenere il loro enorme doppio debito, quello pubblico e quello commerciale. Quando il dollaro divenne moneta mondiale gli Usa producevano la metà del prodotto interno mondiale e detenevano il 21,6% delle esportazioni mondiali (1948)[xiii]. Oggi, la Cina ha scalzato gli Usa dal loro primato economico. In questa fase storica, l’economia statunitense ha un carattere fortemente parassitario. Anche più di quanto non accadesse all’epoca dell’egemonia britannica. L’imperialismo britannico poteva basarsi sulle risorse estorte alle colonie, in particolare all’India, dalla quale fluiva il surplus commerciale verso il centro finanziario di Londra[xiv]. Tuttavia, la sterlina era basata su qualcosa di tangibile, cioè sull’oro. Oggi, il dollaro non ha dietro di sé nulla di concreto e di reale che non siano le Forze armate statunitensi.

Dal momento che hanno perso la loro egemonia economica, gli Usa fanno sempre più affidamento sull’influenza geopolitica, che deriva in gran parte dal fatto che gli Usa possono disporre di una forza militare senza confronti. La spesa militare degli Usa è pari a 778 miliardi di dollari, mentre quella del secondo paese in classifica, la Cina, è di 252 miliardi, e quella della Russia è di 61,7 miliardi[xv]. In totale, il budget militare dei primi 10 Paesi del Mondo equivale a malapena al budget Usa.

Si innesca, a questo punto, un circolo vizioso: gli Usa mantengono l’egemonia del dollaro grazie alla forza militare e mantengono la forza militare, finanziandosi grazie al dollaro. Quindi, se il dollaro perde forza a livello mondiale risulta più difficile per gli Usa mantenere la loro forza militare e se viene meno quest’ultima viene meno anche l’egemonia del dollaro. Insomma, se si rompe il “giocattolo” del dollaro, gli Usa rischiano una crisi radicale.

Il peggioramento dei rapporti di forza economici e la necessità di mantenere, nonostante questo declino, l’influenza geopolitica spingono gli Usa verso la tendenza alla guerra. Una guerra che alcune volte viene combattuta direttamente, come in Iraq, e a volte indirettamente, come in Ucraina. Nella guerra attualmente in corso il vero oggetto del contendere è l’influenza geopolitica degli Usa e, attraverso di essa, la capacità del dollaro di mantenersi moneta di scambio e di riserva mondiale.

Note

[i] Lawrence H. Summers, Reflection on the New Secular Stagnation Hypothesis, p.36. Il corsivo è mio.

[ii] Karl Marx, Il capitale, Newton Compton editori, Roma 1996, p. 1070.

[iii] Ibidem, p.1077.

[iv] Lenin, L’imperialismo. Fase suprema del capitalismo, Editori Riuniti, Roma 1974.

[v] Giovanni Arrighi, Il lungo XX secolo. Denaro, potere e le origini del nostro tempo, Il Saggiatore, Milano 2003.

[vi] International monetary fund, World economic outlook (april 2022).

[vii] Unctad, data center.

[viii]International monetary fund, Database.

[ix] International Monetary fund, The Stealth erosion of dollar dominance.

[x] G, Di Donfrancesco, “L’Fmi: le sanzioni alla Russia minano l’egemonia del dollaro”, Il Sole24ore, 1 aprile 2022.

[xi] G. Di Donfrancesco, “Lavrov in India per offrire greggio ma Washington lancia l’allarme”, Il Sole24ore, 1 aprile 2022.

[xii] Ibidem.

[xiii] Unctad, data center.

[xiv] Marcello de Cecco, Moneta e impero. Economia e finanza tra 1890 e 1914, Donzelli editore, Roma 2016.

[xv] https://worldpopulationreview.com/country-rankings/military-spending-by-country.